B737 : le souverain déchu

C’est à l’hiver de 1968, que les premiers B737 ont sillonné le ciel. À cette époque, personne n’était en mesure d’évaluer le succès commercial que connaîtra cet avion. Petit, polyvalent, fiable et économique, les compagnies aériennes l’ont adopté et utilisé à toutes les sauces. Au début des années 80, le B737 est le couteau suisse des compagnies aériennes. Ne pas en avoir dans sa flotte revenait à se priver d’outil indispensable. Le B737 régnait alors en roi et maître dans son marché.

L’arrivée de l’A320

Voyant le succès commercial du monocouloir de son concurrent, Airbus décide de lancer sa propre version. C’est en 1987 que l’A320 est entré en service. Au moment où Airbus livre sont premier A320, Boeing a déjà livré près de 1 350 B737. Moins moderne et surtout plus gourment en carburant, le B737 cède du terrain à son adversaire. Afin de ne pas se faire damer le pion, Boeing réagit et en 1993 elle annonce le B737NG. Au fil des ans, les deux géants se lancent dans une bataille épique sur le marché des avions monocouloirs. L’affrontement donne lieu à plusieurs confrontations afin d’obtenir les grosses commandes. Mais surtout, les escomptes aux clients sont de plus en plus généreux.

La décennie 2010

En 2011, Boeing emboîte le à son vis-à-vis européen et remotorise le B737 afin de maintenir ses parts de marchés. Le succès ne se fait pas attendre alors que la frénésie des commandes s’empare des compagnies aériennes. Au 31 décembre 2018, l’avionneur de Seattle enregistre 5 211 commandes fermes pour le B737 MAX. Mais ses bons résultats cachent l’écart graduel qui se creuse en faveur l’opposant au B737. En effet, si le MAX8 se vend bien, ce n’est pas le cas des autres versions : MAX7, MAX9 et MAX10. Pour les deux versions les plus longues, Boeing ne décroche que 20 % des parts de marché face aux variantes de l’A321neo. Déjà à la fin de 2018, Boeing ne détient plus que 60 % des parts de marché dans le monocouloir. La crise du MAX et la pandémie viendront ensuite freiner les élands du fabricant américain qui tente de reprendre le dessus.

L’effet Southwest

Southwest Airlines exploite plus de 800 B737 et elle est de loin le plus gros client de Boeing. C’est donc avec les besoins de ce client que les caractéristiques du MAX8 ont été développées. Dans le cas du MAX7 c’est encore plus vrai puisqu’à part Southwest, il ne s’est vendu qu’en quelques exemplaires. Il va de soi que les trois grandes compagnies américaines, American, Delta et United ont eu le mot à dire. Mais le résultat est une gamme de produits qui est parfaitement adaptée pour les États-Unis.

Le MoM

Mais les clients de Boeing réclamaient un remplaçant au B757 qui est un monocouloir ayant une distance franchissable de plus de 4 000 nm. C’est ce que les analystes anglophones désignent comme étant le MoM ou « middle of the market ». Pendant que le fabricant américain se faisait tirer l’oreille pour qu’il trouve une solution, son concurrent européen planchait sur une solution : L’A321LR et XLR qui ont une distance franchissable respective de 4 000 nm et de 4 500 nm. À elles seules, les trois variantes de l’A321neo totalisent plus de 4 000 commandes fermes, soit presque qu’autant que toute la gamme de B737 MAX.

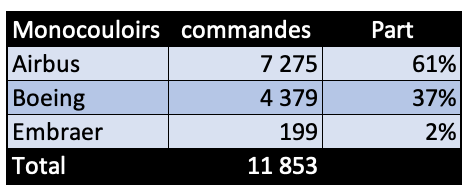

Suite aux commandes du Bourget 2023, Boeing ne détient plus que 37 % des parts de marché dans le monocouloir. J’ai préparé le tableau ci-dessous qui comptabilise les commandes d’Airbus, incluant l’A220, Boeing et Embraer. J’ai exclu le C919 de Comac étant donné qu’il est peu probable qu’il perce en dehors de la chine.

Comme on le constate, Boeing a pris un sérieux retard sur Airbus.

La fuite en avant

Boeing sait très bien que d’ici quatre ans, Airbus va placer l’A220-500 sur la trajectoire du MAX 8. C’est pour cette raison que la compagnie de Seattle commence à plancher sur un avion de nouvelle génération le X66-A, cliquez ici. Il s’agit d’un programme expérimental visant à trouver une solution permettant de réduire la consommation d’énergie des avions de ligne. Mais le problème, c’est que Boeing n’a plus les moyens d’investir massivement dans la R & D, cliquez ici. C’est donc un programme conjoint où la NASA va participer au financement. Je m’attends donc à ce que Boeing facture pour plusieurs milliards à la NASA afin de « soutenir la recherche ».

Au bout du compte, ce sont les contribuables américains qui vont financer le remplaçant du B737. EN attendant, nous assistons à son dernier tour de piste.

>>> Suivez-nous sur Facebook et Twitter